Индикаторы Форекс являются одними из основных инструментов любого трейдера при проведении графического анализа в терминале МетаТрейдер 4. В зависимости от типа индикатора, используется они для различных целей - для определения направления движения тренда, его завершения или смены. Но не всегда поведение индикаторов соответствует поведению цены, и в случае, когда их показания расходятся с движением цены, то можно говорить о таком явлении на рынке Форекс, как дивергенция.

Что такое дивергенция? Само значение слова дивергенция произошло от латинского divergere

, что в переводе означает Обнаруживать расхождение

. Поэтому в большинстве источников о рынке Форекс можно встретить определение дивергенции, как ситуации, при которой направление движения цены расходится с направлением движения индикатора. Замечали ли Вы на графике, когда цена растёт, а значение индикатора, повторяющего его движение, уменьшается, или наоборот - цена снижается, а значение индикатора увеличивается? Так вот это и есть дивергенция.

Важность распознавания дивергенции заключается в том, что она является ранним предупреждающим сигналом к смене трендового движения, либо, как минимум, к его временной остановке и возможной коррекции тренда. Наиболее подходящими для определения дивергенции являются индикаторы MACD, а также CCI, RSI и стохастик. После привязки того или иного индикатора к графику терминала MetaTrader 4 необходимо следить за его поведением по отношению к движению цены. Разногласия в показаниях индикатора и движения цены и будут рассматриваться в качестве важных подтверждающих сигналов для совершения сделки.

Почему не стоит использовать только одну дивергенцию для совершения сделок? Ведь даже существуют стратегии, основанные на дивергенциях. Хотя, по нашему мнению, ценность стратегий на дивергенциях сомнительна - одного сигнала явно недостаточно для правильного прогнозирования движения цены. Но вот использовать дивергенцию, как подтверждающий сигнал для совершения сделки в совокупности с другими сигналами графического анализа (например, волна Вульфа и дивергенция) - можно, и даже нужно!

Виды дивергенций.

Для рынка Форекс характерны три вида движения - рост, снижение, флэт. Осцилляторы - это разновидность индикаторов, следующих строго за ценой во время тренда. И при явном тренде вверх осциллятор также будет демонстрировать рост вверх, при движении вниз - осциллятор будет вырисовывать нисходящую кривую, при взятии ценой максимумов и минимумов осциллятором также будут браться новые максимумы и минимумы.

При разногласии в движении, в зависимости от того, в каком направлении движутся цена и индикатор, различают бычью и медвежью дивергенцию. Если рассматривать данное явление на основе осциллятора, то можно говорить о проявлении следующих ситуаций:

- - цена достигает новых максимумов, а индикатор, повторяющий её движение, делает более низкие максимумы - медвежья дивергенция;

- - цена достигает новых минимумов, а индикатор, повторяющий её движение, делает более высокие минимумы - бычья дивергенция.

Такое разногласие возникает тогда, когда рынок ослабевает, и индикатору недостаточно импульса для преодоления своего предыдущего максимума или минимума соответственно. А это является сигналом того, что с большой степенью вероятности в скором времени произойдет, как минимум, коррекция рынка или же разворот тренда.

Залогом успешной торговли является распознавание дивергенции и оценка её характера. Различают следующие разновидности бычьей и медвежьей дивергенции:

- - медвежья дивергенция класса

А

предполагает взятие ценой нового максимума, индикатор рисует новый максимум, но меньший, чем при предыдущем максимуме цены. Это является сильным сигналом к развороту рынка, как к полному, так и краткосрочному. В этом случае индикатору не достаточно ценового импульса, чтобы преодолеть свой предыдущий максимум. При этом будут рассматриваться варианты совершения сделок на продажу; - - бычья дивергенция класса

А

предполагает взятие ценой нового минимума, индикатор рисует новый минимум, но выше, чем при предыдущем минимуме цены, так как индикатору не хватает ценового импульса. Сигнал к росту цены с возможностью совершения сделок на покупку: Рис. 1. Проявление дивергенции класса

Рис. 1. Проявление дивергенции класса А

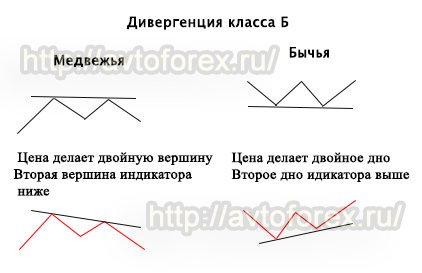

. - - медвежья дивергенция класса

B

предполагает взятие ценой такого же максимума, как и в предыдущий раз, индикатор рисует максимум, но меньший, чем при предыдущем максимуме цены. Сигнал менее сильный, чем в предыдущем случае, а говорит он о постепенном развороте рынка. Возникновение дивергенции данного вида подразумевает, что цена имеет ещё импульс, которого будет достаточно для продолжения тренда. Двойная вершина может рассматриваться как равновесие между быками и медведями. Для подтверждения сетапа обязательно нужны другие сигналы; - - при бычьей дивергенции класса

B

цена повторяет предыдущий минимум, а индикатор рисует минимум, но меньший, чем при предыдущем минимуме цены. Сигнал говорит о постепенной смене рынка, так как у цены ещё есть импульс. Сигнал требует подтверждения: Рис. 2. Проявление дивергенции класса

Рис. 2. Проявление дивергенции класса B

. - - медвежья дивергенция класса

С

- в этом случае цена делает более высокий максимум, а индикатор повторяет максимум такой же, что и в предыдущем случае. Дивергенция свидетельствует о слабой потере ценового импульса, а потому и сам сигнал является слабым, случается обычно на изменчивом рынке и в большинстве случаев просто игнорируется. Определение дивергенции классаС

, как бычьей, так и медвежьей, необходимо для того, чтобы знать какой вид дивергенций следует избегать; - - для бычьей дивергенции класса С характерно взятие ценой нового минимума при повторении индикатором минимума, аналогичного, что и в предыдущий раз:

Рис. 3. Проявление дивергенции класса

Рис. 3. Проявление дивергенции класса С

.

Существует ещё один вид дивергенции - скрытая дивергенция. Случается он не столь часто, но по силе сигнала является более важным, чем дивергенции класса B

и С

. Называется этот вид скрытой дивергенцией, и, в отличие от классической класса А, предполагает продолжение предыдущего тренда, а не его разворот. В этом случае расхождение цены и показаний индикатора проявляется следующим образом:

- - при скрытой бычьей дивергенции цена делает новый минимум, более высокий, чем предыдущий, а индикатор рисует более низкий минимум, чем наблюдался при предыдущем взятии ценой минимума;

- - при скрытой медвежьей дивергенции цена делает новый максимум, ниже предыдущего, а индикатор рисует максимум выше, чем в предыдущем случае, свидетельствуя о силе нисходящего тренда. Такая ситуация свидетельствует о силе восходящего тренда:

Рис. 4. Скрытая дивергенция.

Рис. 4. Скрытая дивергенция.

При скрытой дивергенции индикатор говорит о небольшом откате, после которого рынок продолжит движение в ранее взятом направлении.

В основе формирования значений индикаторов лежат ценовые данные, поэтому только после формирования экстремумов цены с некоторым запаздыванием будет формироваться значение экстремумов индикатора. Качественный прогноз рынка в этом случае зачастую невозможен, а вот прогноз на основе дивергенции является более точным, так как предупреждает трейдера о возможной смене направления движения цены. Сочетая дивергенцию с другими элементами графического анализа в терминале МТ4, и включая её в свои торговые стратегии, можно повысить эффективность торговли.

Однако использовать сигналы дивергенции в своей торговой практике следует аккуратно. Иногда она вводит в заблуждение неопытных трейдеров, заставляя совершать поспешные действия. К примеру, дивергенция может возникнуть во время сильного тренда, и трейдер на основе полученного сигнала откроет ордер против тренда, в то время как возникновение дивера свидетельствует лишь об уменьшении силы тренда, а не о его смене.

Бывает, что дивергенция занимает продолжительное время, и вход в рынок несвоевременно также может привести к убыткам.

Сигналы дивергенции хорошо сочетать с другими сигналами графического анализа: уровнями сопротивления и поддержки, линиями Фибоначчи, волнами Вульфа или другими свечными комбинациями. Если цена находится около одного из таких уровней или паттерна Прайс Экшен во время проявления расхождения с индикатором, то трейдеру становится более понятно, в каком направлении будет двигаться дальше цена, произойдет её отскок или разворот.

Вероятность получения ложного сигнала от дивергенции тем выше, чем меньше тайм-фрейм, на котором установлен индикатор и на котором осуществляется анализ. Поэтому использовать сигналы следует только те, что получены на более старших тайм-фреймах и, опять же, вместе с сигналами от других инструментов графического анализа.

Практическое применение дивергенций.

Существует довольно большое количество способов определения дивергенции и индикаторов, на основе показаний которых можно искать дивергенции. Если у Вас уже есть опыт в этом направлении - прекрасно, можете продолжать использовать его. Если Вы только начинаете знакомиться с дивергенциями - рекомендуем Вам использовать для поиска дивергенций индикатор MACD. Вот на его основе мы и будем рассматривать практическое применение дивергенций.

Дивергенция MACD.

Дивергенция MACD - это предупреждающий сигнал, который говорит о том, что на рынке возможен откат, коррекция или разворот цены.

Важные моменты по дивергенциям MACD:

- - Чем старше интервал, тем дивергенция важнее.

- - Дивергенция - это только предупреждающий сигнал!

- - Интересуют дивергенции без пересечения нулевой линии.

- - Дивергенция - это только сигнал о возможном откате, коррекции, а затем только о развороте цены. Но 100% гарантии она не даёт!

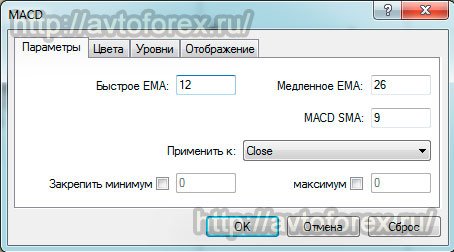

- - Для определения дивергенции используется индикатор MACD с параметрами по умолчанию (

Быстрое EMA

- 12,Медленное EMA

- 26,MACD SMA

- 9,Применить к

- Close) на всех интервалах.

Для того чтобы нанести на график индикатор MACD, необходимо выбрать кнопку Индикаторы

- Осцилляторы

- MACD

. Параметры индикатора MACD оставляются по умолчанию:

Рис. 5. Параметры индикатора MACD.

Рис. 5. Параметры индикатора MACD.

Вы можете скачать готовый шаблон с установленным на нем индикатором MACD:

Скачать

Распакуйте архив и скопируйте папку templates

в папку установленного терминала. После этого, нажав на кнопку Шаблоны

, выберите шаблон macd.tpl

и откройте график на тайм-фрейме W1. Вы увидите на графике все дивергенции, начиная с 1993 года. На основе этих графических построений потренируйтесь в нахождении дивергенций на младших тайм-фреймах, вплоть до часового. Это послужит Вам хорошей практикой в определении дивергенций, и в будущем Вы сможете их различать "с полу-взгляда".

Теперь давайте рассмотрим конкретную ситуацию на рынке, в которой используется дивергенция MACD. Откройте график валютной пары EURUSD на тайм-фрейме 1 день. Рассматриваемая ситуация - для брокера Форекс4ю. На момент написания стати на паре евро/доллар образовалась медвежья волна Вульфа красного цвета (изображение клибельно):

В то же время индикатор MACD показывает дивергенцию. Но на дневном тайм-фрейме эту дивергенцию видно не очень чётко, поэтому, перейдем на тайм-фрейм 4 часа:

Рис. 7. Дивергенция MACD на тайм-фрейме 4 часа.

Рис. 7. Дивергенция MACD на тайм-фрейме 4 часа.

Казалось бы, можно открывать ордер на продажу, так как мы имеем два сигнала - волну Вульфа и дивергенцию по индикатору MACD. Но, как видно из рисунка 7, дивергенция MACD наблюдается уже довольно длительное время, и мы не можем знать, когда она завершиться. Поэтому, нам нужны ещё сигналы для открытия сделки на продажу.

Дополнительным сигналом в этой ситуации будет служить пробой и ретест линии тренда (это линия se1

- se3

на рисунке 6). В итоге мы получим четыре подтвержденных сигнала по графическому анализу графика пары EURUSD: образование волны Вульфа, дивергенция MACD, пробой линии тренда и ретест этой же линии. Таким образом, в момент, когда цена пробьет линию se1

- se3

и опуститься чуть ниже, нужно установить отложенный ордер Sell Limit

на линии тренда (ориентировочно, в районе 1,3480) и рассчитывать на профит, как минимум, 160 пунктов, а если волна Вульфа отработает "по полной программе" - то и на профит около 500 пунктов. Но лучше не рисковать и закрыть часть сделки на линии se2

- se4

волны Вульфа, а остальную часть сделки перевести в безубыток, или использовать важные уровни Фибоначчи для расстановки целей по взятию профита.

Заключение.

Использование дивергенции как важного подтверждающего сигнала при графическом анализе в терминале МетаТрейдер 4 (не забывайте - только в совокупности с другими сигналами!) позволит Вам торговать на более высоком профессиональном уровне.

Ну а рассмотренный выше пример с использованием дивергенции, как одного из сигналов для входа в сделку, поможет Вам понять принципы торговли по графическому анализу в терминале МТ4. И кстати - результаты разобранной ситуации Вы сможете узнать немного позже, просмотрев историю валютной пары EURUSD и оценив, насколько верными оказались наши рассуждения.

P. S. Обратите внимание на лучший индикатор для определения дивергенций под названием Divergence Panel

.