В сегодняшнем материале мы попытаемся рассеять страхи трейдеров относительно такого явления в торговом процессе, как проскальзывание ордеров и постараемся дать полноценный ответ на вопрос Что такое проскальзывание ордеров?

.

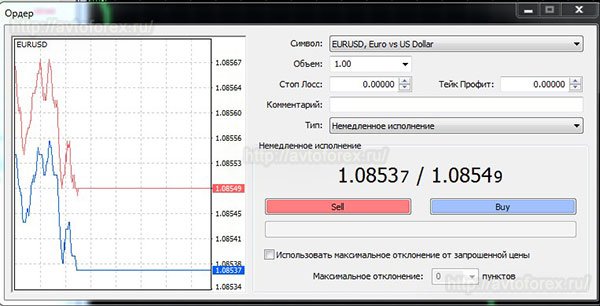

Одной из неприятных ситуаций для трейдеров при торговле на Форекс является вход в сделку по цене, отличной на несколько пунктов от той, что задавалась при открытии ордера. К примеру, трейдер рассчитал, что для него будет выгодно войти в рынок по цене 1,0854 определенным объёмом лота:

Рис. 1. Текущая цена, по которой будет открыт ордер, если не будет проскальзывания.

Рис. 1. Текущая цена, по которой будет открыт ордер, если не будет проскальзывания.

Он дожидается достижения ценой необходимого уровня, отправляет приказ брокеру на покупку, и сделка открывается, но не по 1,0854, а по 1,0587. Именно этот процесс и называется проскальзывание ордеров, а упущенная прибыль в 3 пункта в некоторых случаях может быть ощутима. Например, для скальперов.

Что такое проскальзывание ордеров?

Проскальзывание ордеров (от английского Slippage

) – это разница между фактической ценой открытия ордера и той ценой, которая была на момент отправки брокеру торгового приказа на открытие сделки.

Именно такое явление принято называть Проскальзывание ордеров

, и причин для его проявления несколько. Но ни в коем случае не стоит думать, что брокер специально использует возможности серверной части торгового терминала МетаТрейдер 4 и исполняет ордера трейдеров по лучшей для него цене.

Простыми словами, проскальзывание ордера - это разница между ценой, по которой трейдер отдавал приказ брокеру заключать сделку, и ценой, по которой ордер был открыт на самом деле. В описанном примере проскальзывание было отрицательным и составило 3 пункта. Проскальзывание бывает, как отрицательным, так и положительным – в этом случае ордер открывается по более выгодной цене. Это явление может наблюдаться не только для цен открытия, но и для стоп-лоссов и тейк-профитов, которые могут исполняться по отличной от заданной цены.

Проскальзывают как рыночные, так и отложенные ордера. Как это происходит, мы рассмотрим чуть ниже.

Понятие проскальзывание на Форекс не стоит путать с понятием реквот. Последнее означает, что на рынке нет той цены, по которой трейдер отправляет запрос на заключение сделки. При проскальзывании ордер исполняется, но по иной цене. Рассмотрим эти две ситуации на примере. Допустим, появляется сообщение о новых ценах. Трейдер кликает по соответствующей кнопке Buy

или Sell

в окне открытия ордера терминала МТ4, но в ответ появляется сообщение, что цены нет и брокер предлагает новую цену для открытия ордера. Это явление называется реквот. Если же в настройках установить значение допустимого проскальзывания, то реквоты могут и не появляться в процессе торговли.

На первый взгляд может показаться, что брокер специально организует проскальзывание, мешая трейдеру заработать больше. Но это не так. Подобное явление - признак того, что торговля действительно реальна и выводится на межбанк. Вывод сделок на межбанк зависит от типа счета (характерно для ECN счетов). Но проскальзывание может появляться и на NDD, STP, реже на счетах Standart. Бояться проскальзывания не стоит, с ним необходимо научиться работать.

Как появляется проскальзывание ордеров?

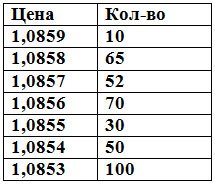

Проскальзывание ордеров на Форекс является результатом рыночного исполнения сделок, которое подразумевает очередь из заявок клиентов на исполнение операций по покупке и продаже финансового инструмента. Эту очередь заявок можно рассмотреть в виде, так называемого, "стакана цен". Представим этот стакан наглядно:

Рис. 2. Пример стакана цен на рынке Форекс.

Рис. 2. Пример стакана цен на рынке Форекс.

Допустим, трейдер собирается совершить сделку на покупку. В это время на рынке присутствует предложение из 100 лотов по цене 1.0853, 50 лотов по цене 1.0854 и так далее. Трейдера интересует цена 1.0853, по ней он отдает приказ брокеру на покупку. Но на рынке присутствуют и другие участники, которые хотят купить по этой же цене, и они быстро раскупают эти 100 лотов. При большом спросе на цену нам может не остаться ни лота, и тогда брокер предлагает следующую цену: 1.0854. Трейдер уже сам решает, подходит ли она ему, и заключает (либо не заключает) сделку. Если же счёт с рыночным исполнением, то брокер автоматически заключит сделку по новой цене. Но если и по новой цене не останется лотов (пока трейдер думает), то ему вновь будет представлено новое предложение со следующей ценой.

Причины проскальзывания ордеров.

Первой причиной проскальзывания ордеров можно назвать ликвидность, точнее её недостаточный размер для удовлетворения требований клиента. Если размер ордера больше, чем объём доступной ликвидности по заданной трейдером цене, то приказ будет делиться и направляться разным поставщикам ликвидности. Клиент при этом получит средневзвешенную цену, которая может быть, как хуже, так и выгоднее заданной. В этом случае ордер проскальзывает частично.

В случае отказа поставщиком в исполнении заявки может произойти задержка, причина которой - отсылка приказа другому поставщику. За это время рыночное предложение для желаемой цены может измениться, и при новой цене брокер откажет трейдеру в исполнении его приказа.

Наиболее часто проблемы с ликвидностью происходят во время выхода новостей. Крупные поставщики ликвидности покидают рынок во избежание нежелательных потерь в случае резких изменений цены. По этой же причине брокер расширяет спреды. А у трейдеров, которые остаются на рынке и желают торговать на новостях, начинаются проблемы, связанные с проскальзыванием ордеров и широкими спредами. С проблемами, связанными с недостатком ликвидности, чаще остальных сталкиваются трейдеры, торгующими экзотическими валютными парами. А при резких скачках торгового инструмента (типичный пример - российский рубль) брокеры и вовсе отключают возможность торговли с ним.

ещё одна причина проскальзывания на Форекс - технические проблемы. Проявляться они могут как в виде сетевых задержек между торговым терминалом и серверной частью МетаТрейдер 4, брокером и поставщиками ликвидности, вызвать проблемы может даже "слабый интернет".

Как бороться с проскальзыванием ордеров?

А бороться с проскальзыванием ордеров совсем и не нужно - нужно "научиться с этим жить и работать". Но все же свести к минимуму проблему проскальзывания можно. В первую очередь - обеспечить хорошую, стабильную связь своего клиентского терминала с северной частью МТ4 брокера. Зависит она от скорости интернета и загруженности ПК программами, использующими при работе сеть. Наиболее актуально такое решение для скальперов, которым загруженный компьютер может испортить весь торговый процесс. Поэтому не стоит через uTorrent ставить файлы на закачку – и при этом торговать в это же время.

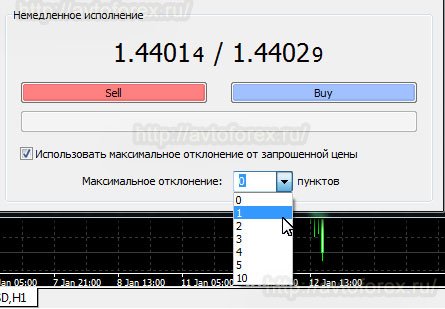

Во-вторых, в настройках торговой платформы при открытии нового ордера необходимо задать значение (установить галочку в чекбоксе) для параметра Использовать максимальное отклонение от запрошенной цены

:

Рис. 3. Установка максимального отклонения для избегания проскальзывания.

Рис. 3. Установка максимального отклонения для избегания проскальзывания.

В выпадающем списке задается максимально допустимое отклонение цены в пунктах. Если цена, повторно предлагаемая брокером, будет больше этого значения, то ордер не должен открыться. Хотя бывает, что даже эти меры не спасают от проскальзывания ордеров и брокер исполняет приказ по иной цене. Связано это с особенностью работы серверов компании и самого терминала. Такой момент так же следует учитывать. Для советников же допустимое проскальзывание задается в настройках, например, параметром Slippage

.

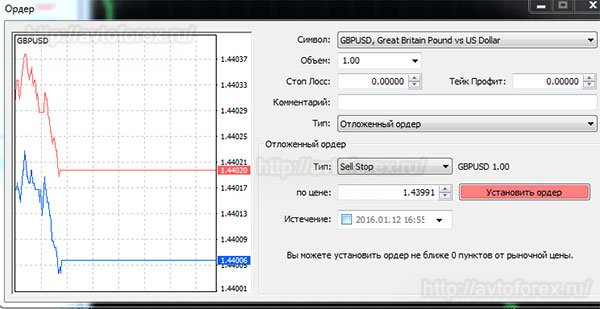

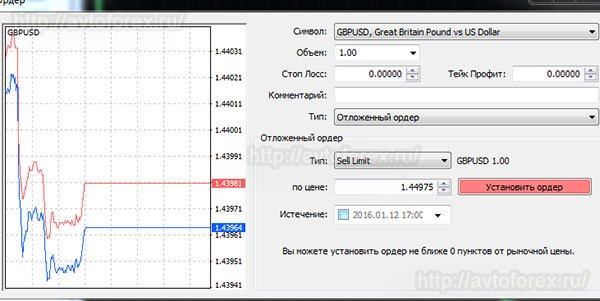

Третья причина - использование отложенных ордеров. На сайте AvtoForex.ru мы рассматривали особенности и отличия лимитных и стоповых отложенных ордеров. Так, ордера Stop будут активированы по факту именно тогда, когда цена до них дойдет. И именно в тот момент будет отдаваться приказ брокеру:

Рис. 4. Цена, при достижении которой будет отдан приказ брокеру на открытие сделки.

Рис. 4. Цена, при достижении которой будет отдан приказ брокеру на открытие сделки.

Ордера Limit же отправляются на рынок в момент их установки, для них бронируется необходимый объём ликвидности и остаётся только дождаться, чтобы цена дошла до указанного уровня, и сделка произойдет по той цене, что была задана трейдером:

Рис. 5. Бронирование указанной цены при помощи установки лимитного ордера.

Рис. 5. Бронирование указанной цены при помощи установки лимитного ордера.

Бронирование происходит только в том случае, если используемый тип счета выводится на межбанк. Вероятность проскальзывания для лимитных ордеров минимальная по сравнению со стоповыми.

Величина влияния проскальзывания зависит и от тайм-фрейма. Чем тайм-фрейм выше, тем меньше влияние данного явления на прибыльность торговли. Для трейдеров, торгующих на коротких временных интервалах, особенно для скальперов, проскальзывание в 1-5 пунктов очень заметно.

Как было уже упомянуто выше, выход важных новостей может вызвать проблемы с ликвидностью. Поэтому, чтобы исключить влияние данного фактора на торговлю, за пол часа до выхода новости, и пол часа после, лучше вообще прекратить торговлю.

Частично решить проблему проскальзывания ордеров поможет смена типа счета или даже брокера, главное, чтобы данная замена была оправданной. И уж конечно проскальзывание в десятки (а то и в сотни!) пунктов на спокойном рынке явно указывает на то, что брокер вас обманывает! От такого брокера нужно бежать немедленно!

И ещё одна возможность минимизировать риски возникновения проскальзывания ордеров - это использование фильтра по волатильности. Если трейдер является любителем торговли во время активного рынка, и знает, что для брокера в такие моменты характерно проскальзывание до 10 пунктов, то при прогнозируемой прибыли по одной сделки в 30 пунктов он может потерять около 30% прибыли.

Для более волатильных новостей возможная прибыль с одной сделки может составить не 30, а 60 пунктов, при 10 пунктах проскальзывания трейдер потеряет уже не 30, а 17% прибыли. Вывод - любителям торговли на новостях стоит обращать внимание на те, которые "провоцируют" более активное движение.

Заключение.

Подводя итог полученным знаниям по проскальзыванию ордеров, в заключение хочется обратить внимание на такие моменты:

- - проскальзывание ордеров на Форекс - это не плохо. Это нормально, это признак реальной рыночной торговли;

- - не стоит бороться с этим явлением, следует понимать причины его проявления и когда оно "может съесть" наибольшую часть прибыли;

- - обеспечение высокой скорости интернета - залог быстрого обмена информацией между терминалом и сервером брокера;

- - по возможности следует избегать торговли на новостях, либо торговать на наиболее волатильных новостях, дающих больше прибыли;

- - следует понимать, что на центовых счетах проскальзывание ордеров всегда будет выше, чем на долларовых.