Замок на Форекс - один из способов снижения потерь при открытии сделок в неверном направлении. Но мало правильно "встать в замок" - гораздо важнее уметь прибыльно "разруливать эти ситуации".

Люди приходят на валютный рынок с целью заработать - но, чтобы добиться этой цели, необходимо приложить немало усилий. Однако заработок на рынке Форекс часто сопровождается убытками, к которым следует быть готовым и воспринимать их с философским спокойствием. Трейдеры с опытом стараются минимизировать убытки и используют для этого различные способы: кто-то предпочитает переждать просадку, кто-то устанавливает для сделки жёсткий стоп-лосс, кто-то локирует свои позиции. Про локирование позиций и о том, как правильно "делать замок", мы уже писали на сайте AvtoForex.ru. А сегодня мы раскроем не менее важную тему - выход из замка, как его осуществить наиболее грамотно и безболезненно для депозита.

Что такое локирование сделки?

Под полным локированием позиции мы понимаем метод открытия сделок одинаковым объёмом в разные направления с целью защиты счёта от потерь.

Допустим, в терминале открыта сделка на покупку объёмом 1 лот по паре EURUSD, и мы видим, что цена начинает снижаться. В этом случае необходимо открыть ордер на продажу тем же лотом, чтобы уровнять позицию. По ходу движения цены вниз обе сделки будут оставаться в рынке, при этом убыток по первому ордеру будет компенсироваться прибылью по второму ордеру. Независимо от того, на сколько вниз уйдёт цена, при закрытии двух ордеров в худшем случае трейдер останется в небольшом минусе:

Рис. 1. Открытие сделки в противоположном направлении для локирования убыточной позиции.

Рис. 1. Открытие сделки в противоположном направлении для локирования убыточной позиции.

Локирование позиций позволяет не только ограничить убытки в случае неверного открытия ордеров, но и получить дополнительную прибыль на коррекции. Допустим, открыта сделка на покупку, цена идёт в нужном направлении, прибыль растёт. Во время роста тренда появляются сигналы о начале коррекции с перспективой продолжения основного тренда по её завершению. Оставляя первую сделку в рынке, трейдер может открыть сделку на продажу во время коррекции для получения дополнительной прибыли. В итоге, обе сделки принесут прибыль:

Рис. 2. Локирование сделки с целью дополнительного извлечения прибыли на коррекции.

Рис. 2. Локирование сделки с целью дополнительного извлечения прибыли на коррекции.

Этот случай идеальный, но может быть и такое, что в ходе торговли только одна сделка из такого замка будет прибыльной, а в сумме два ордера будут давать отрицательный результат.

Как вести себя в подобной ситуации, мы рассмотрим на примере различных техник выхода из замка на Форекс.

Техники выхода из замка.

Существует несколько техник выхода из замка Форекс, но, по сути, это различные вариации основной, пассивной тактики, которые отличаются поведением рынка. Обобщив информацию по этим техникам, их можно выделить в две основные: агрессивную и пассивную.

Агрессивная сочетает в себе технику выхода из замка на Форекс и торговлю по методу Мартингейла. Допустим, открыта сделка на покупку по паре EURUSD, но рынок сразу после открытия переходит во флетовое состояние, не дав возможность трейдеру зафиксировать хоть какую-то прибыль, после чего и вовсе разворачивается. При появлении на графике мощной медвежьей свечи, трейдер открывает локирующий ордер на продажу.

Последующие действия трейдера будут такими:

- - открывается второй ордер на продажу по цене, что и первый, локируемый, либо по максимально близкой цене;

- - получается, что в сторону нового тренда у нас открыта сделка с объёмом, большим в два раза - дожидаемся её выхода в плюс;

- - если тренд продолжает идти вниз, то это даёт возможность трейдеру закрыть все три ордера, при этом положительный результат по второй и третьей перекрывает убыток по первой;

- - при уверенном нисходящем тренде одну сделку на продажу можно оставить открытой ещё на некоторое время для получения дополнительной прибыли.

В случае, когда цена разворачивается вверх после открытия двух сделок на продажу, необходимо открыть ещё одну на покупку, чтобы уровнять объёмы, либо две, для создания "бычьего перекоса". Это агрессивный способ защиты потенциальной прибыли с возможностью получения положительного итогового результата. Однако в такой ситуации трейдер подвергает риску большую часть своего депозита. Данный метод не приемлем, когда изначально замок Форекс выставляется во избежание стоп-аута.

Для пассивной тактики характерны другие действия. При открытии убыточной сделки и установки замка трейдер дожидается выхода второй сделки в плюс. В случае разворота тренда, локирующая позиция закрывается, часть прибыли фиксируется, после чего трейдер дожидается движения тренда в нужную сторону для закрытия первой сделки, как минимум, с безубытком:

Рис. 4. Пассивная техника выхода из замка на примере.

Рис. 4. Пассивная техника выхода из замка на примере.

На рисунке 4 представлена ситуация с открытием первой сделки на продажу, а затем установкой локирующего ордера на покупку. Трейдер дожидается окончания бычьего тренда, закрывает второй ордер при получении сигнала о развороте движения. Затем дожидается достижения первым ордером уровня безубытка и закрывает его. В общем итоге получается прибыль.

При продолжении нисходящего тренда первый ордер можно было оставить в рынке, дождавшись окончания тренда, либо привязать к нему трейлинг-стоп.

Если после закрытия второго ордера с прибылью цена пошла вниз, то разумно было осуществить новое локирование позиции на покупку и повторить все действия. В случае разворота цены вниз, сразу же после создания замка, локирующая позиция могла быть закрыта по стоп-лоссу и оставалось дождаться получения прибыли от первой сделки, либо поддержать замок до следующего разворота движения.

Сравнение техник.

Агрессивная тактика в итоге с большей вероятностью доведёт трейдера до получения прибыли, однако в виду высокой рискованности такой торговли и несоответствию правилам мани-менеджмента, её не рекомендуется использовать новичкам и трейдерам с небольшим депозитом.

При пассивной тактике, во время удержании замка, трейдер находится в минусе, который нельзя компенсировать, и это может вывести его из психологического равновесия. Тем не менее, именно данный вариант является наиболее приемлемым. При чётком соблюдении правил торговли и хладнокровия, высока вероятность вывода сделок на результат с небольшим убытком, а при благоприятных условиях - даже с прибылью.

Метод локирования позиций используют как новички, так и опытные трейдеры. Чтобы осуществить правильный выход из замка, нужно чётко следовать правилам, а наличие некоторого опыта торговли будет дополнительным преимуществом. Так, иногда именно опыт, а не соблюдение правил, позволяет трейдеру увидеть сигнал о развороте рынка, вовремя сориентироваться и принять правильное решение.

Продвинутые техники выхода из замка.

Теория теорией, но на практике бывают и более изощрённые варианты установки замков Форекс и выхода из них. Один из таких авторских методов мы рассмотрим ниже. Автор метода практически не использует стоп-лоссов в своей торговле, за исключением двух случаев:

- - для перевода ордера в безубыток или защиты части прибыли;

- - при использовании трейлинг-стопа всё с той же целью.

После установки замка возможны несколько вариантов развития событий. Самый удачный вариант, когда локирование не срабатывает и первоначальная сделка закрывается с прибылью. Более сложный вариант - необходимо осуществлять выход из замка, и дополнительно разруливать ситуацию с новыми ордерами.

Рассмотрим следующую ситуацию: по паре EURUSD при нисходящем тренде было открыто 5 ордеров на продажу объёмом 0,1 лота каждая. Для защиты был установлен отложенный ордер Buy Stop объёмом 0.5, который уравнивал потенциальный убыток. Направление было определено верно, и в течение дня ордера Sell закрылись, принеся прибыль. Отложенный ордер был удалён одновременно с закрытием прибыльных сделок. Это идеальный вариант торговли, где локирование не пригодилось, но подстраховало трейдера. Но чаще всё же случаются ситуации, когда не всё так гладко.

Варианты выхода из замка на Форекс в сложных ситуациях.

Допустим, что в предыдущем случае цена пошла не вниз, а вверх, и активировала отложенный ордер Buy Stop. Образовался замок, из которого нужно выходить без потерь, а ещё лучше - с некоторой прибылью. В зависимости от дальнейшего поведения цены возможны несколько вариантов выхода из замка на Форекс.

Первый вариант - развитие бычьего тренда. В этом случае отложенный ордер уходит в плюс, прибыль по нему растёт. На ордерах Sell накапливаются убытки. Ордер Buy уравновешивает ордера Sell и в общем, при одновременном закрытии всех сделок, трейдер получит небольшой убыток. Чтобы получить прибыль, действовать надо иначе и закрывать ордера постепенно.

При прерывистом росте цены и возможной коррекции, либо развороте тренда, нужно "попробовать выжать" из бычьего тренда хоть что-то. Первым делом необходимо разобраться с самым удалённым ордером Sell, он же самый убыточный. Когда прибыль по Buy будет равна или покроет убыток одного или двух крайних ордеров Sell, этот ордер на покупку с объёмом 0,5 можно закрыть вместе с ордером Sell объёмом 0,1. Далее устанавливаем новый отложенный ордер Buy Stop выше текущей цены, но уже объёмом 0,4. Это обычный локирующий ордер, устанавливаемый на случай продолжения бычьего тренда.

Если тренд активный и нет намёков на коррекцию и разворот, то закрывать ордер Buy не спешим, а дожидаемся роста прибыли, превышающей суммарный убыток от двух самых удалённых ордеров Sell. В этом случае закрываться будут одновременно сразу три ордера - Buy и 2 ордера Sell. После этого устанавливается отложенный ордер Buy Stop объёмом 0.3:

Рис. 5. Пример закрытия сделок с активацией замка и выводом замка в плюс.

Рис. 5. Пример закрытия сделок с активацией замка и выводом замка в плюс.

Для замка не обязательно использовать один локирующий ордер с суммарным объёмом, равным объёму позиций, открытых в противоположном направлении. Для каждого ордера на продажу можно открыть по одному отложенному ордеру на покупку. Однако следует учитывать, что у некоторых брокеров есть ограничения на допустимое количество одновременно открытых сделок, включая отложенные ордера.

В случае активации локирующего ордера (или нескольких ордеров) и движении тренда в этом направлении, для закрытия сделок с прибылью, необходимо чтобы его объём превышал суммарный объём локируемых ордеров.

Второй случай - разворот тренда в противоположную сторону. Допустим, что самый дальний ордер Sell закрыт одновременно с локирующим Buy Stop, после чего открыт новый отложенный ордер на покупку объёмом 0.4. Четыре ордера на продажу по 0.1 лота ещё находятся в рынке. Мы видим, что восходящий тренд исчерпал свой потенциал, и нам необходимо сконцентрироваться на выходе из замка Форекс.

Тренд поменял своё направление, а отложенный ордер не активирован, но по прогнозу цена не достигнет ордеров на продажу и продолжит движение вверх. То есть, цена двигается в диапазоне между ордерами Sell и Buy Stop. В этой ситуации открываем рыночный ордер на продажу объёмом 0.1 лот, и локируем его отложенным ордером Buy Stop таким же объёмом. Устанавливаем его так, как будто это стоп-лосс, а потому он будет находиться выше ордера Buy Stop с объёмом 0.4:

На этом ордере прибыль будет расти, убыток на предыдущих ордерах уменьшаться. Когда прибыль нового ордера будет равна или больше убытка на самом отдалённом ордере Sell, то их можно закрыть. Отложенный Buy Stop с объёмом 0.1 лот удаляем. Прибыль от ордера меньшего объёма в этой ситуации может сравняться или превысить убыток сделки с большим объёмом, так как цена будет осуществлять движение в нужном для обоих ордеров направлении. То есть, последний открытый ордер приближает момент безубытка для самой отдалённой убыточной сделки.

Третий случай может использоваться как самостоятельная тактика выхода из замка, а может сочетаться с первым и вторым вариантом, выводя трейдера не только в безубыток, но и позволяя получить значительную прибыль. После того, как отложенные ордера выбиты, они превращаются в рыночные. Тренд, выбивший их, продолжает двигаться в том же направлении. Через некоторое время появляется сигнал на разворот движения, при этом прибыль локирующего ордера (или ордеров, если их несколько) меньше убытка от самого отдалённого локируемого. Переводим внимание на свободную маржу - в случае с установкой замков этот параметр играет важную роль, так как растёт нагрузка на депозит. В случае недостаточного объёма средств для поддержания открытых позиций, необходимо долить деньги на счёт. Если средств достаточно, то используем описанную ниже технику.

Имеем сигнал о развороте тренда, прибыль на локирующем ордере, которая не превышает убыток самого дальнего ордера, свободная маржа также в достаточном размере. Необходимо зафиксировать прибыль и открыть ордер в сторону изначально установленных рыночных ордеров. Но не спешим локировать его и другие сделки. В случае разворота движения сделки одна за другой будут закрываться с прибылью. Дальнейшие действия зависят от рынка:

Если разворота не произошло, то локировать нужно все открытые ордера отложенным ордером объёмом, равным объёму всех открытых в противоположную сторону. Формируется замок, выходить из которого следует по первой или второй технике.

Техника выхода из замка Оптимизация

.

Мы вплотную приблизились к рассмотрению универсальной авторской техники выхода из замка на Форекс, которая называется Оптимизация

.

Техника предполагает, что трейдер не использует в своей торговле стоп-лоссов, а ордера открывает небольшими объёмами. Не имеет значения, происходит локирование открытых сделок или нет.

Для разгона небольших депозитов можно использовать тактику активного открытия ордеров в оба направления с учётом текущего тренда. Не все ордера могут закрыться при этом, так как смена направления тренда может произойти до того, как на них будет зафиксирована достаточная прибыль.

В этом случае неизбежно накопление убыточных ордеров. Некоторое время открытые ордера Buy и Sell частично локируют друг друга. Сложив результат сделок по каждому из направлений, трейдер открывает позицию в сторону меньшего объёма суммой, которая будет уравнивать сделки с противоположной стороны.

С увеличением количества ордеров уменьшается размер свободной маржи, а это повод для осуществления оптимизации.

Для осуществления оптимизации нам потребуется обратиться к программе Excel

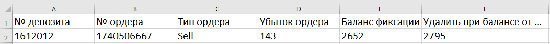

, в которой создаётся таблица со следующими столбцами:

- -

№ депозита

(это если трейдер торгует одновременно на нескольких счетах); - -

№ ордера

; - -

Тип ордера

; - -

Убыток ордера

; - -

Баланс фиксации

; - -

Удалить при балансе от...

.

Названия столбцов можете изменять с учётом своих пожеланий и удобства работы с таблицей. Документу дайте такое название, по которому вы легко его найдёте среди всех остальных, например, Оптимизация

. Но самое главное - разобраться в принципе работы самой таблицы. Рассмотрим его пошагово:

- - номер самого отдалённого ордера с наибольшим накопленным убытком вписываем в графу

№ ордера

; - - в графе

Тип ордера

указываем, какой это ордер - на покупку или на продажу; - - в следующей графе необходимо указать размер убытка. Его значение находим в окне

MT4 Торговля

, графа Прибыль, округляем число в большую сторону после запятой, прибавляем отрицательный своп (если он есть, положительный не считаем); - - в графе

Баланс фиксации

указывается значение баланса счёта на текущий момент, опять же округлённый до запятой в большую сторону; - - сложив значения из графы

Убыток ордера

иБаланс фиксации

полученный результат вписывается в графуУдалить при балансе от...

.

Далее торговля ведётся в обычном режиме. При достижении счётом суммы, указанной в графе Удалить при балансе от

обращаемся к ордеру в MT4, за которым следим:

- - если убыток по нему меньше или равняется тому, что указан ранее в столбце

Убыток

, то закрываем его, так как он компенсирован общей прибылью; - - если же убыток вырос, то дальнейшие действия зависят от размера свободной маржи. При достаточном объёме маржи можно продолжить ждать уменьшение убытка, в лучшем случае до достижения значения, указанного в графе

Убыток

ордера.

После этого обращаем внимание на следующий по отдалённости ордер. Вместо значений предыдущего ордера в таблицу вводим значения второго ордера. Повторяем описанные выше операции. Аналогичные действия проделываются для последующих сделок до тех пор, пока не будет закрыта последняя сделка, либо пока соотношение баланса и свободной маржи не будет приемлемым.

Данная техника применима для всех типов замков Форекс.

Оптимизация проходит "удобно", когда объёмы двух дальних ордеров с двух противоположных сторон равны. В таблицу будут вноситься параметры обеих сделок, при этом в графе Баланс фиксации и там, и там значения будут одинаковыми. Затем складывается текущий баланс счёта с убытком ордеров Sell и Buy, отрицательный своп, а полученная сумма вводится в графу Удалить при балансе от

.

При достижении балансом депозита значения, указанного в графе Удалить при балансе

от обе сделки закрываются. В момент закрытия ордеров цена должна находиться между ними и примерно на одинаковом расстоянии от каждого из них. В процессе торговли допускается закрытие одной из сделок по тейк-профиту, но при этом желательно, чтобы убыток второго ордера при его закрытии был меньше или равен убытку, указанному в таблице.

По ходу будут удаляться самые убыточные сделки, а оставшиеся концентрироваться около текущей цены. Часть из ордеров могут выйти в прибыль, другие закроются с убытком, которые перед этим будет компенсирован удачными сделками.

Заключение.

Помните, локирование позиций - это не единственно верное решение при открытии сделок в неверном направлении, особенно, если вы новичок. Всё дело в том, что процесс локирования и выхода из замка требует достаточного опыта в торговле и понимания рынка Форекс. В некоторых случаях вам будет психологически проще сразу закрыть убыточную позицию и не погружаться в эту череду замков, каждый из которых будет заставлять переживать и испытывать дискомфорт.

Но если вы овладеете техникой прибыльного выхода из замка на Форекс... Думаем, дальнейший результат вы сможете спрогнозировать сами!